・投資の初心者は何から始めるべき?

・つみたてNISAに興味がある方

・資産運用に関心のある方

・楽天経済圏に興味がある方

このような方にオススメできる記事になっています。

【筆者経歴】

我が家では、楽天経済圏と投資で年間数十万以上の不労所得を得ています。

主に『米国株投資・投資信託・NISA・iDeco』をやっています。

投資に関してはまだまだ初心者です。

この記事に書いてあることは、投資の知識がゼロでも問題ありません。

誰でもカンタンに0円からスタートできます。

必要なものは、スマホ1台です。

この記事のポイント

①年間数万円の不労所得の近道がわかる

②つみたてNISAについてわかる

③楽天での資産運用の方法がわかる

はじめての投資は動画でも解説してます。

結論:初心者は何から始めるべきか?

初めての投資は『楽天証券のつみたてNISAで1万円(少額)から投資信託』を購入しましょう。

これが1番オススメで、初心者の方に向いていると思います。

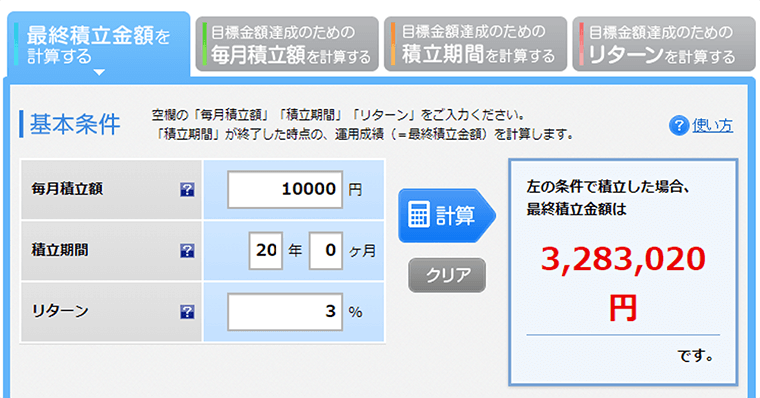

▼下の図をご覧ください。

※楽天のシミュレーション画像引用

毎月1万円を20年間つみたて投資した結果になります。約330万円です。

もしも銀行に貯金していた場合は240万円です。たったの1万円ですが、将来100万円近い差がでます。

これがつみたて投資のすごい点です。

もちろん途中で1万円から額を上げれば、リターンはさらに膨らみます。

もちろん投資には元本割れのリスクがつきますし、理想通りにはいかないことがあります。上がる年もあれば下がる年もありますからね。

それでも理屈を理解できれば、

安全にリターンを享受することができます。

始める前の注意点

ただ1点注意してほしいことがあります。

貯金・生活資金がほぼ無い状態で始めることは避けましょう。

多少なりとも余剰資金がある状態で始める事をオススメします。また、後ほど解説いたしますが、つみたてNISAは楽天経済圏を利用することで、効率的に資産運用をすることできます。

▼費用・維持費0円から始めるNISA

1:楽天会員の登録

4:楽天証券はこちら

先に楽天経済圏について知りたい方はコチラ

続きを見る

【警告】お金が貯まらない? | 楽天経済圏を使わないと年間〇万以上は損する

NISAとは?

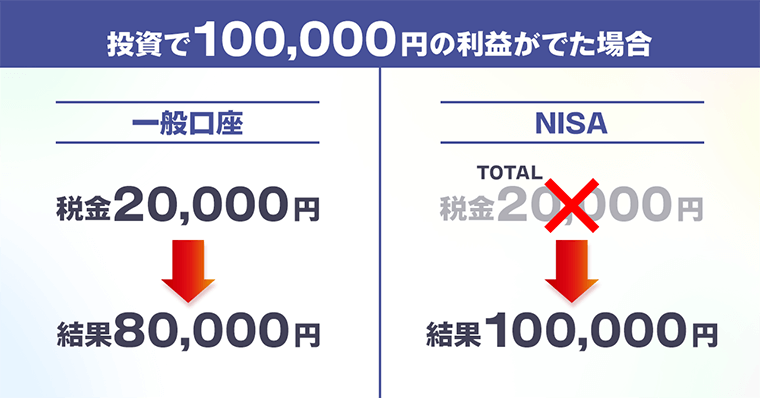

株や投資信託で得られる利益に対して、非課税になる【税制優遇の制度】です。

なぜNISAがよいのか?

株や投資信託などの金融商品を購入して得たリターンには、20%の税金がかかります。身近のものでいうと『銀行の利息』などにも税金がかかっています。

NISAの場合、その税金が免除されます。

めちゃくちゃお得ですよね。

例えば投資で100,000円の利益がでた際、通常であれば20,000円が税金で引かれ、結果80,000円のリターンになります。

NISAの場合は利益はそのまま取得することができます。

NISA加入率

| NISA口座数 (一般・つみたて) | |

|---|---|

| 20代 | 6.00% |

| 30代 | 13.00% |

| 40代 | 17.00% |

| 50代 | 17.30% |

上の表をご覧ください。

金融庁が発表しているNISAの利用状況を記載しました。

NISAの加入率は相当低いですね。

それくらい日本人は投資を意識できていません。ですので、利用すれば周りよりも1歩安心した生活を送れると思います。

NISAにも種類がある

NISAは3種類あります。

NISAの種類

1.NISA

2.つみたてNISA※オススメ

3.ジュニアNISA

▼NISA比較図

| 1.NISA | 2.つみたてNISA | 3.ジュニアNISA | |

|---|---|---|---|

| 投資上限金額 | 年120万円以内 | 年40万円以内 | 年80万円以内 |

| 累計上限額 | 600万 | 800万 | 400万 |

| 税制優遇期間 | 5年間 | 20年間 | 5年間 |

| 対象年齢 | 20歳以上 | 20歳以上 | 20歳未満 |

※2023年1月1日以後に開設された口座対象年齢は、NISA18歳以上ジュニア・NISA18歳未満に見直される予定。

1:NISA

最大5年間利用できます。

毎年120万円以内で購入した株式・投資信託などから得た利益に税金がかかりません。

こんな方におすすめ

- 1:貯金が多くあり、年間40万以上の投資がしたい方

- 2:リスクをとって積極的に個別株式投資がしたい方

2:つみたてNISA

最大20年間利用できます。

毎年40万円以内で購入した投資信託から得た利益には税金がかかりません。

一番ラクで放っておくだけで大丈夫です。

こんな方におすすめ

- 1:老後の資金に不安がある方

- 2:安全第一で資産運用がしたい方

- 3:投資に時間をとらわれたくない方

3:ジュニアNISA

最大5年間利用できます。

毎年80万円以内で購入した、株式・投資信託などから得られた利益には税金がかかりません。

運用管理者は、口座開設者本人(未成年)の二等親以内の親族となります。

※金融機関によって異なります

こんな方におすすめ

- 1:子供の学費・養育費のために安全に資産運用をしたい方

この記事を読まれている方の大半は、NISA・つみたてNISAのどちらかで迷うと思います。

投資に時間を割きたくなければ『つみたてNISA』が良いと思います。

NISAはどうやって始めるの?

NISAはどうやったたら始められるのかについてお話します。

▼NISAを始める手順

step.1

銀行に口座を作る

step.2

証券口座を作る

step.3

NISAに申し込む

step.4

株・投資信託を買う

ざっくりですが、この4つのステップを踏めばスタートができます。

証券口座とNISAの申し込みができてしまえば、Amazonでショッピングするくらい簡単にできてしまいます。

NISAは、非課税枠のため審査が必要になります。期間はひと月くらいが目安だと思ってもらえれば大丈夫です。

※NISAが混んでいるらしく、期間が延びているそうです。お早めに。

銀行口座開設が必要な理由

証券口座に送金・カード決済のために必要です。

NISAの支払い方法は利用される証券口座によりけりです。

基本的にはネットバンクを開設することをオススメします。

証券口座開設の理由

NISAの商品を購入するために必要です。

楽天証券やSBI証券が人気です。

※銀行口座とは別物です。

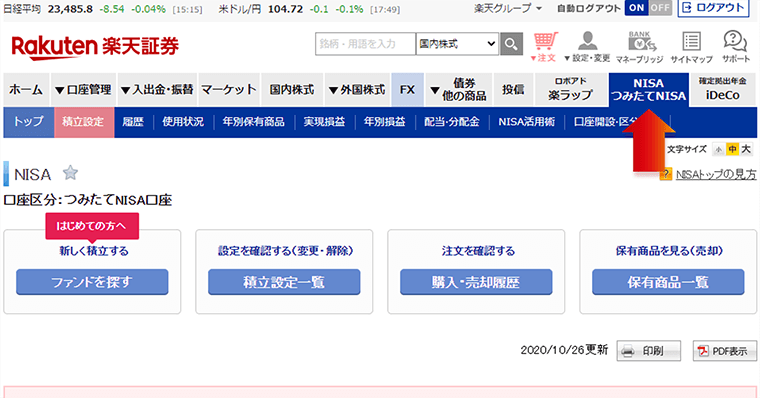

NISA口座って何?

たまに『NISA口座』って言われることがあります。

わたしはNISAを始める前『証券口座とは別のサイトで口座が開設されるのかな?』っと思っていました。

ですが、そういったことは一切なく、ただの非課税の枠です。証券口座のサイトにタブがあり、そこから購入するだけのシンプルなものです。

▼楽天証券のNISAはこのような感じです

特にこれといった特別なサイトがあるわけではなく、証券口座のオプションみたいな感覚で大丈夫です。

初心者にはつみたてNISAがオススメな理由

NISAの中でも『つみたてNISA』は初心者にオススメです。

理由は大きくは6つあります。

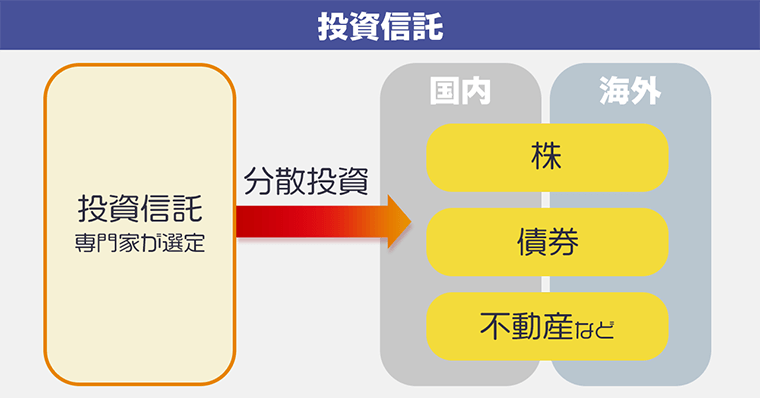

理由:1 投資対象が超初心者向け

投資対象が『投資信託』に限られています。

投資信託とは

プロが選定した金融商品詰め合わせパックです。

数百以上の金融商品が入っている商品です。

これを買うことで個別株のような激しい値動きに巻き込まれづらくなり、初心者として不安な面を補えることができます。

例えば、1つの企業に投資すると、その企業の業績によって大きく価格が変動します.。逆に数百社入っている投資信託の場合、そういった1社からの影響はほぼ皆無です。

理由:2 安全な投資対象がラインナップ

長期で積み立てることに適した投資になるように、購入対象となる投資信託は【金融庁の厳しい基準をクリアしています】

国の基準

・販売手数料が0円で信託報酬が低いもの

・頻繁に分配金が支払われないもの など

用語が多くてわからないかもしれませんが、とりあえず安全性が高いということです。

基準があるため、数が絞られています。

選びやすいのも良い点ですね。

理由:3 少ない金額から投資ができる

証券会社にもよりますが、100円から始める事ができます。

まとまったお金が必要ないので、自分のペースで積み立てる事が可能です。あらかじめ決めたタイミングで、自動で投資信託を買い付けしてくれるので、放っておくだけで大丈夫です。

理由:4 長期分散投資がリスク軽減

投資で1番恐れることは『元本割れ』です。

いくら安全な投資信託といえど『元本割れ』のリスクは必ず存在します。毎日のように相場の価格が上下するからです。

つみたてNISAの場合、20年という長期間で毎月コツコツ投資をするため、時間の分散投資ができます。

それが『ドルコスト平均法』と呼ばれるものです。

ドルコスト平均法とは

カンタンに言いますと、長期間毎月定額で買い付けることで、平均点よりちょっと上が取れる作戦です。

値動きのある金融商品を時間分散してに購入すれば、高値掴みを避ける事ができ、一括で購入するよりも安全に資産を築くことができます。

ドルコスト平均法については以下の記事が詳しく解説されています。

理由:5 いつでも換金ができる

つみたてNISAはいつでも換金ができます。

緊急時の換金も可能です。

生活資金がなくなったなど、ピンチの時は換金しましょう。目の前の問題解決が最優先です。

※株価暴落での換金は絶対NGです。

正直に言ってしまうと『選ぶべき商品がだいたい決まっていて、購入後は放っておくだけで大丈夫な点』が1番良いところです。

管理がめちゃくちゃラクです。

毎月積み立てるだけですからね。

▼費用・維持費0円から始める楽天でNISA

1:楽天会員の登録

4:楽天証券はこちら

つみたてNISAのデメリット

デメリットもきちんと存在します。

デメリット:1 元本保証ではない

投資のため元本保証ではありません。

ですが、時間分散投資(ドルコスト平均法)ならば、リスクの大きい株式でも元本が割れる可能性はかなり低いと思います。

もしも株式が怖ければ、リスクの少ない債券の分量を増やせば、さらに元本割れの可能性は減ると思います。

債券とは

国が発行している株券のようなイメージで大丈夫です。

つみたてNISAでは国内債券・外国債券の投資信託があります。

ローリスク・ローリターンですが、正直リターンがかなり少ないので年齢が高い方向けた商品です。

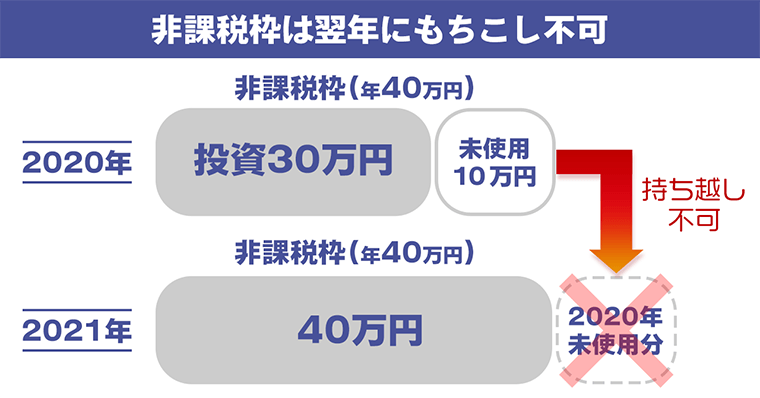

デメリット:2 非課税枠は翌年にもちこし不可

つみたてNISAの非課税枠の上限は年間40万円以内で、月33,333円になります。

利用していない分は翌年に持ち越しはできず、その年に使い切らなければなりません。

例えば、2020年に30万円分つみたて投資した場合、年間上限が40万円のため、10万円分の枠が余ります。

余った枠は翌年の2021年にはもちこしは不可です。翌年も非課税枠の上限は年間40万円で月33,333円になります。

基本はメリットが大きいですが、このようなデメリットも存在します。

資産運用をすべき理由

理由1 : 世界経済の成長を享受ができる

少しだけ例をだします。

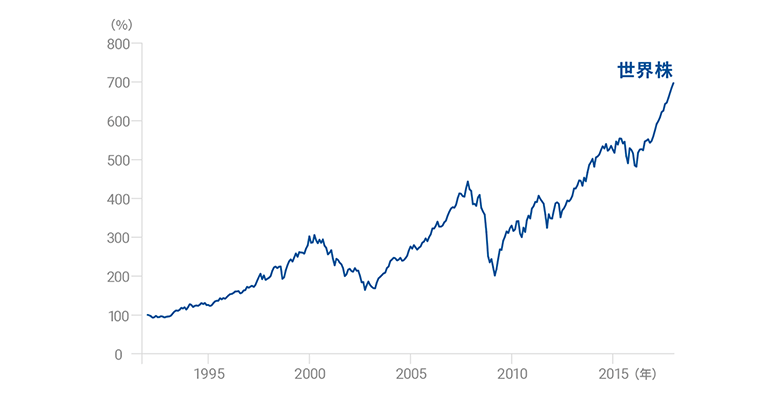

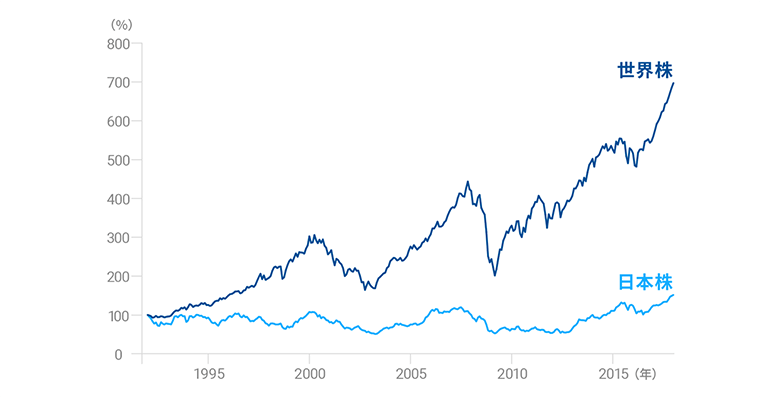

▼例:1 世界株のチャート

引用:wealthnavi

世界株のチャートです。上下はしつつ、数十年間ずっと右肩上がりですよね。

今後も世界経済の成長は続くと言われています。

つみたてNISAには、この世界株のチャートと同じ動きをする投資信託があります。そちらを購入することで、安全かつ合理的に資産を増やすことができます。

2度ほど大きく下げているところは、ITバブル崩壊・リーマンショックと言われている暴落です。

ただ暴落が起きたとしても、結果として元に戻っており右肩上がりのままです。

これらを考慮すると、つみたてNISAで世界株の投資信託を購入することがよいですね。

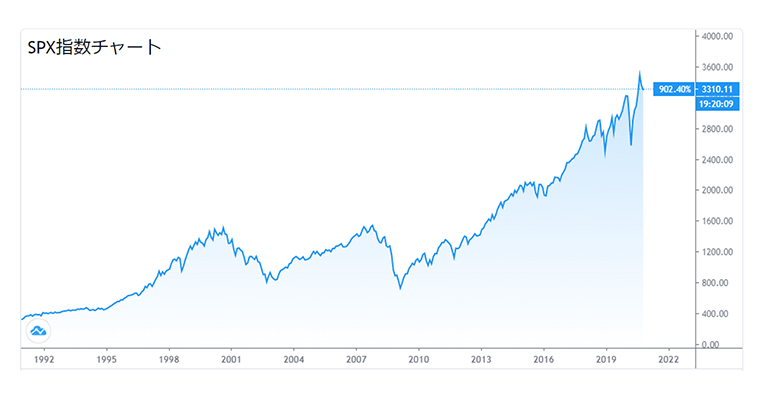

▼例:2 アメリカ S&P500指数のチャート

引用:tradingview

S&P500指数という米国株のチャートになります。

こちらも上下はしつつも、数十年間ずっと右肩上がりですよね。

このS&P500とは、Google・Apple・Facebook・Amazon・Microsoftなど優良な企業500社が組み込まれた指数になります。

もちろんつみたてNISAでは、このチャートと同じ動きをする投資信託を購入することができます。こちらも安全かつ合理的に資産を増やすことができます。

ただ2000~2013年の間、米国は伸びなかった時期があります。

今では全世界株よりもリターンは大きいですが、地域分散ができない点からリスクあります。

理由2:老後2,000万円に備える

老後2,000万円問題ついて、少なからずとも耳にしたことがあると思います。

原因は、日本人の長寿化と少子高齢化が加速し、現在の年金制度に亀裂がはいってきたからです。

平均寿命100歳の時代に入ってくると、定年を65歳で迎えた後も、残りの人生が20~30年あります。

その期間、年金だけでは2,000万円が不足すると金融庁が発表しました。

※一般家庭の夫婦2人を想定

一般家庭で老後に2,000万円を貯めることはなかなか難しいです。

ですので、自分で老後資金を作る必要があります。

『年金システムを崩壊させた国のせい』っとせずに、変えられない現実は受け入れて早々に一歩踏み出すことの方が大事です。

せっかくなら老後資産形成のために設けられた制度を思う存分利用して、たくさんのリターンを得ちゃいましょう。

国や社会は守ってはくれません。

ただシステムを作って、警告はしてくれました。

それを選択しないことは危険な行為だと思います。

理由3 : 投資は労働と同じくらい大事だから

資産を増やすことは2択しか存在しません。

資産を増やす方法

1:自分が労働して増やす

2:お金に働いてもらう

この2つです。

自分の身体を使う働き方も大事ですが、お金にも働いてもらう事も勉強するべきだと思います。

今後の人生で、健康な状態で労働ができる保証はありません。

会社をクビになる、もしくは倒産の可能性だってありますからね。

投資には元本割れのリスクはあります。

ですが、現金(日本円)にも価値が下がるリスクがあります。

今や教育課程にも投資の授業が組み込まれようとしています。

面倒くさいなっと思わずに、本業と投資の2本の刀を持つことでより安全に資産を増やしていきましょう。

特にNISAは必須です。

わたしはNISAをきっかけに、資産運用に興味をもつことができました。

その結果、余剰資金で米国株の恩恵を享受できるようになりました。

つみたてNISAは

楽天サービスの活用がオススメ

つみたてNISA含む資産運用はぜひ楽天で行うことをオススメします。

楽天は通販のイメージが強いですが、

実は1番売り上げのあるセクションは金融です。

それくらいサービスが充実しています。

1:楽天は管理がラク

1:楽天カード

2:楽天銀行

3:楽天証券

これらを利用することで、『決済・貯金・投資』の連携がスムーズになります。

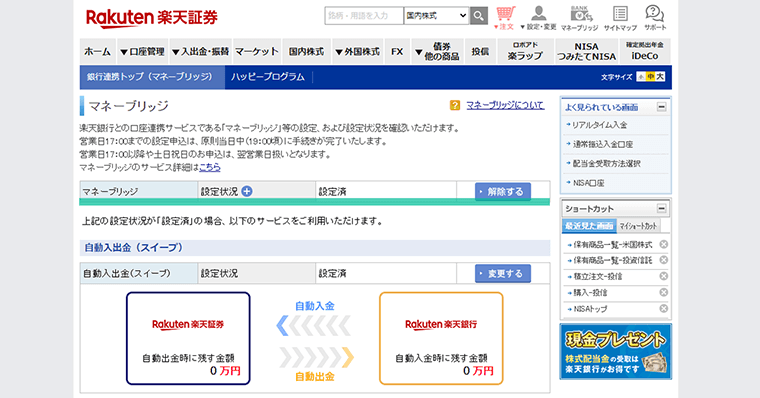

加えて、楽天証券と楽天銀行の入出金の手数料は無料です。今後つみたてNISA以外で資産運用をやりたい場合、これらは非常に便利です。

自動入出金サービスの設定もあります。例えば、楽天証券で注文して不足資金が発生した場合、楽天銀行から自動で入金が可能です。

逐一入力して振り込みをする手間が省くことができます。

また、トータル資産の管理もしやすいです。

楽天銀行アプリから、証券口座や楽天カードなども含めた情報をリアルタイムで管理ができます。

楽天で統一することで、シームレスに資産運用ができます。

2:楽天のポイント投資が強い

楽天ではポイント投資が可能です。

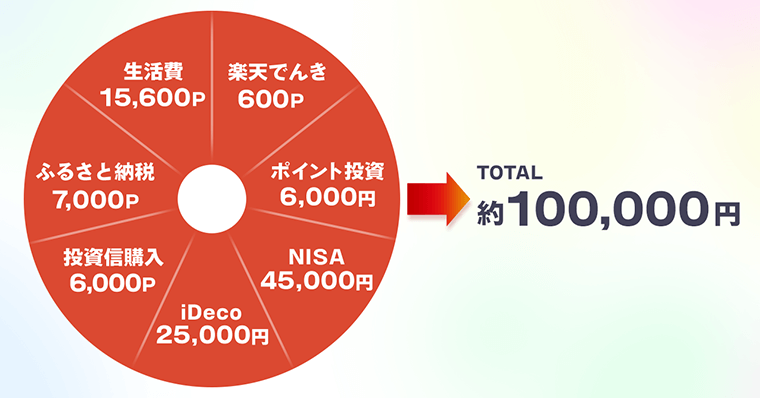

我が家では、生活に関わるもの、例えば生活用品・NISA・でんき・ふるさと納税・美容院などを全て、楽天サービスを活用しています。

そこから生まれたポイントを集約し、楽天証券でポイント投資をしています。そうすることで、無駄なく節約・節税ができ、かつ資産を増やしていくことが可能です。

▼下図をご覧ください。

一部にはなりますが、ズボラな我が家ですら、ほったらかしで年間100,000円近い恩恵を享受しています。

手順1

楽天会員になり楽天で生活用品を購入する

手順2

楽天カードで生活費・ふるさと納税を支払う

手順3

楽天銀行をメインバンクにして楽天カードの引き落とし先へ

手順4

楽天証券でNISA・iDecoとポイント投資で資産運用

手順5

余った期間限定ポイントを楽天でんきに使用

このような仕組みでポイントも増やしながら資産運用を行っています。楽天は色んなサービスの中でも、特にポイントが貯まりやすいサービスです。

つみたてNISAも楽天カードで支払うことで、ポイントが毎月貯まります。そのポイントも投資信託に入れています。

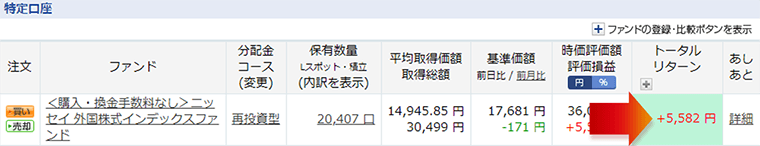

▼こちらの画像をご確認ください。

これは数か月貯めた我が家のポイントを、投資信託にいれたものになります。

ほったらかしで+5,000円になっています。もちろん投資なので上下しますが、NISAと同じ長期的で安全な投資信託にいれておけば問題ありません。

このサイクルが資産を築き、節約・節税をしつつ、お金を貯めるサイクルになります。

『あなただけの不労のマネーマシンを楽天経済圏で作ることができる』これが最大のメリットです。

費用0円 維持費0円から始める楽天NISAセット

1:楽天会員の登録

4:楽天証券はこちら

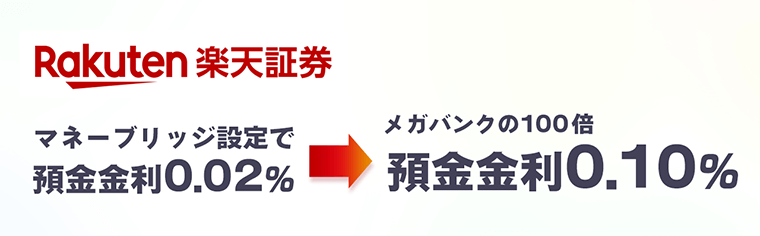

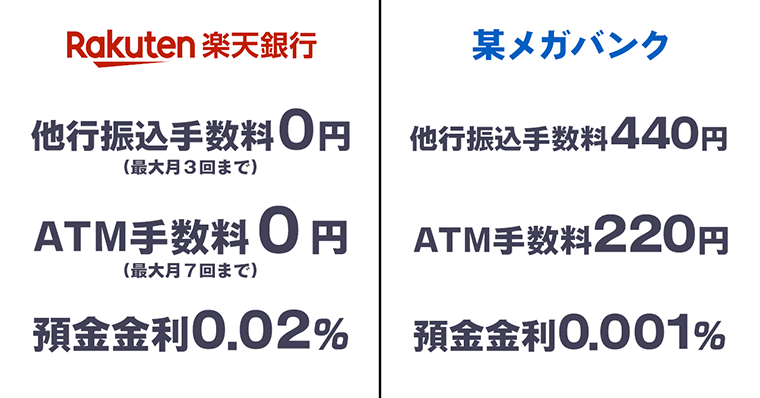

3:楽天銀行の金利がメガバンクの100倍

楽天銀行と楽天証券を開設し、ある設定をするだけで、楽天銀行の金利が0.02%から0.1%の5倍に上がります。

単純計算でメガバンクの100倍になります。

これも楽天を使用する大きな理由になります。ある設定とは『マネーブリッジ』という設定です。

マネーブリッジとは簡単に言いますと、楽天銀行と楽天証券を入金の手間がなく連携させるシステム(自動入出金)のことです。

▼設定はワンクリックでできます。

金利が0.1%って現代の日本の銀行では、すごいことです。

100万円貯金していると毎年約1,000円近く振り込まれますからね。

メガバンク・郵政なんて10円以下ですよ。

つみたてNISAを始めるならば、同時に楽天経済圏に入ることをオススメします。

ちなみに上図はメガバンクと楽天銀行の待遇の差です。金利が大きく違う上に、入出金の手数料にも差があります。

もしもあなたが楽天銀行を利用しなくても、ネットバンクだけは開設しましょう。手数料や金利の機会損失を防げます。

楽天サービス利用前の注意点

もしもこのまま楽天で登録をお考えの方は下記にご注意ください。

楽天カード・銀行・証券での注意点をまとめました。

カード作成時の注意点

注意点1

自動リボサービスは申し込まないようにしましょう。リボはやはり怖いです。ポイントがついたとしてもリボは避けましょう。

注意2

クレジットカードの種類は【VISA】がオススメです。

理由としては、楽天カードがもう1枚必要になった際に、1枚目がVISAカードでないと2枚目は発行できません。

楽天銀行開設時の注意点

注意

楽天銀行のキャッシュカードの種類を『クレジット機能つきのキャッシュカード』は絶対にやめましょう。

つみたてNISAのカード決済が、クレジット機能つきのキャッシュカードだと、なぜかできません。その他にも問題点があったりします。

通常のキャッシュカードか、デビット機能付きキャッシュカードにしましょう。

楽天証券口座を開設時の注意点

注意

口座作成時の注意点としては、口座のタイプを『特定口座』を指定しましょう。

源泉徴収を自動で処理してくれるサービスです。

大半の方は特定口座で問題ないと思います。

ここだけ注意すればOKです。

費用0円 維持費0円から始める楽天経済圏

1:楽天会員の登録

4:楽天証券はこちら

楽天経済圏についてもっと知りたい方はコチラ

続きを見る

【警告】お金が貯まらない? | 楽天経済圏を使わないと年間〇万以上は損する

初心者向け

つみたてNISAでのオススメの投資信託

ここに関しては個人的な意見になります。

投資には十人十色の手法がありますからね。正直議論したくないです…

あくまでも参考程度でお願いいたします。

こんな方におすすめ

- NISAを始めたいけど、何を選んでいいかわからない。

- 調べるの面倒くさいから、とりあえず安全なものを教えてほしい20~30代の方。

『eMAXIS Slim 全世界株式(オール・カントリー)』

結論この投資信託が良いと思います。

これは先にも述べましたが

これは全世界株に分散投資するものになります。

▼世界株のチャート

引用:wealthnavi

先ほども図を通してお話をしましたが、超長期でみれば全世界株は右肩上がりです。こちらに、投資することが無難だと思います。

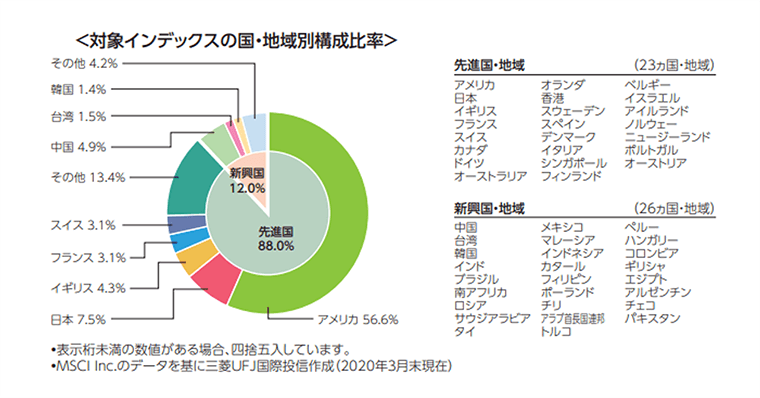

▼構成比率

引用:emaxis

構成比率はアメリカが56%と大きいですが、世界経済を牽引している国が米国ですので、比率は自然と大きくなります。

日本人だから日本株を中心にしたいと思われるかもしれません。その気持ちはすごくわかります。米国とか不安ですし、知っている国に投資したくなるのは自然です。

ですが日本で周りを見渡すと

・AppleのiPhone

・FacebookのInsta

・Amazonでお買い物

・Googleで検索

・MicrosoftのWindows

上記の利用が当たり前になっています。

ハイテクのサービスは全て米国です。

米国の成長速度・規模は日本とは大違いです。

日本に固執しないようにしましょう。

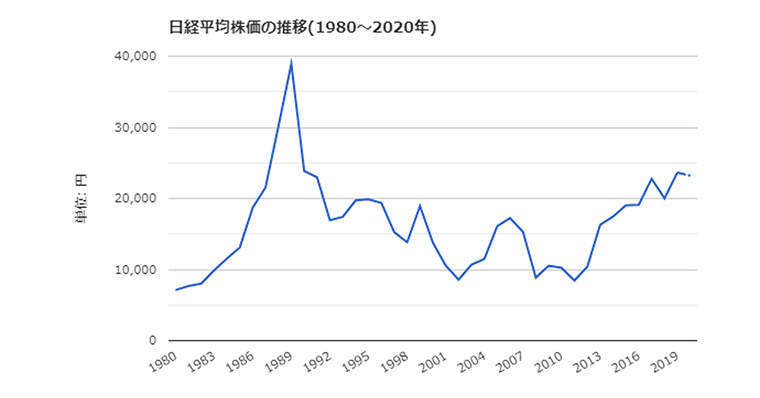

▼日本のチャートをみてみましょう。

【出典】世界経済のネタ帳

日本は30年前のバブルの頃の最高値を中々抜けられません。

今後最高値を更新するとは思いますが、大きく成長することは難しいかなっと思います。加えて、今後成長が鈍化していくことが予想されています。

ですので、積み立てNISAでは全世界株式・米国株中心することが、資産を増やす安全策と言えます。

つみたてNisaでやってはいけないこと

最後につみたてNISAで絶対やってはいけないことをお話します。

1:地銀で始める

つみたてNISAを銀行で始める事は絶対やめましょう。

正直言ってしまうと銀行は手数料が高いです。

その上、つみたてNISAの商品(投資信託)が少ないです。

NISAは、ネットバンクとネット証券で簡単に行えます。

今やネットで調べれば十分な情報は集まります。

楽天・SBI・マネックス証券などのネット証券が1番手数料が安くて安全です。

2:途中で売却してしまう

つみたてNisaで1番リターンが少なくなる原因が「途中で売却してしまう事」です。

つみたてNISAは暴落が起きた時でも続けることが大事です。

先にも述べましたが、全世界株はずっと右肩上がりです。

上下はしますが、慌てて売ってしまうと逆に反発した時にリターンをとれなくなってしまいます。

暴落はむしろ買い場です。

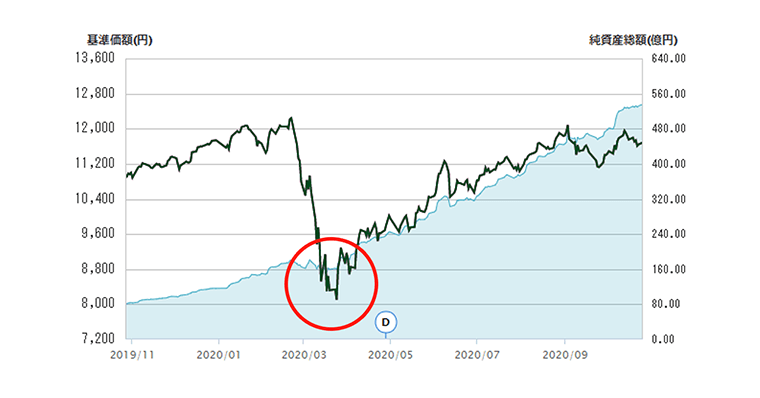

▼2020年3月コロナ騒動で株価は大暴落しましたが、半年で復活しています。

狼狽して売ってはいけません。

コツコツ毎月積み立てる事で安定したリターンを得ることができます。

近い理由で、タイミングを見計らって購入することもオススメしません。

基本的には、株価の予想は誰にもできません。『1番安いタイミングで買おう!』っと、下手にタイミングを見計らっていると、肝心なところで買い場を逃してしまいます。

3:超少額しかかけない

超少額で始められることは、つみたてNISAのメリットではあります。

ですが、数百円単位では20年積み立てても、リターンがほとんどありません。

最低5千円からスタートしてみましょう。

理想は満額で続ける事ですが、生活資金が不足しない程度でスタートしましょう。

iDecoとは何が違うの?

ざっくりですが、

大きくは3つの違いがあります。

引き出しの可否

NISAはいつでも引き出し可能です。

iDecoの場合は原則60歳まで引き出し不可です。

※2022年5月以降上限年齢の制度が変わるそうです。

節税の違い

▼NISA

株式・投資信託から得られる運用益(利益)が非課税になる制度です。

▼iDeco

拠出額が所得控除されることで、節税をしつつ自分の年金を作れる制度です。

運用益(利益)は非課税です。

例えば、年収400万円の方が、iDecoで毎月1万円積み立て投資をするとします。

そうすると年12万円の投資したことになります。

その場合、400万円から12万円が引かれた388万円が税の対象になります。

つまり、12万円分が税金の対象外(所得控除)になると言うことです。

節税しながら資産運用ができるので、iDecoにもしっかりとしたメリットがあります。

最低金額の違い

NISAは月100円から可能です。

iDecoは月5,000円以上からです。

以上がNISAとiDecoの違いになります。

(適当すぎな気はしますが

厳密にはもっとあると思いますが、まずはざっくりと理解しましょう。

初めて投資をされる方には、NISAの方が融通が利くので、NISAをオススメしています。

正直なところ、どっちもお得なので、資金があるならやった方がいいかなっと思います。考え方は人それぞれですので、あくまでも参考程度でお願いいたします。

おわりに:楽天で積み立てNISAからがオススメです

いかがでしたでしょうか。

NISA・iDecoをやって投資に慣れてきたら、余剰資金の一部で個別株にチャレンジしてみても良いかもしれませんね。

そうすれば、リターンの最大化も狙えると思います。

資産運用は『やっている』『やっていない』ここに大きな差がでます。

もしもまだ始めていない方は、今すぐチャレンジしてみましょう。

投資に目を向けることで、将来のための勉強になります。また、楽天経済圏を利用しながら、楽しく投資もしつつ、ポイントを貯めながら、節約しつつがオススメです。

改めて言いますが、もしもあなたが以下のどれかを開設していないのであれば今すぐ申し込みを行いましょう。

費用0円 維持費0円から始める楽天経済圏

1:楽天会員の登録

4:楽天証券はこちら

楽天経済圏についてもっと知りたい方はコチラ

続きを見る

【警告】お金が貯まらない? | 楽天経済圏を使わないと年間〇万以上は損する

続きを見る

ふるさと納税は損?楽天ならポイント還元でお得! | メリット・デメリット

続きを見る

楽天でんきってどうなの?高いの?使ってみて感じたメリット・デメリット

続きを見る

楽天ガスって安いの?高いの?メリット・デメリット・仕組みを解説

続きを見る

【脱・後悔】楽天モバイルやめとけ?最強プランのデメリット・メリット

以上です。

ありがとうございました。